Anfang Juni stellte das Forum Nachhaltige Geldanlagen (FNG) zum sechzehnten Mal den Marktbericht Nachhaltige Geldanlagen vor. Mit einem Anlagevolumen von über 500 Milliarden Euro (Vorjahr: 335) zeigt sich das Wachstum nachhaltiger Geldanlagen in Deutschland nicht nur robust sondern geradezu explosiv. Allerdings verbirgt sich hinter dem Boom auch ein Wechsel der Definition durch das FNG in Anlehnung an die EU-Offenlegungsverordnung. Im aktuellen Bericht gelten alle Publikumsfonds, die nach Artikel 8 oder 9 OffVO klassifiziert sind als Nachhaltige Geldanlagen. Diese Klassifizierung nehmen die Anbieter allerdings selbst vor. Nicht wenige haben dazu konventionelle Fonds einfach umetikettiert. Die Wachstumszahlen bei den Nachhaltigkeitsfonds sollten deshalb mit Vorsicht interpretiert werden. Zumindest teilweise ist der Boom schlicht Etikettenschwindel.

Die Rohdaten

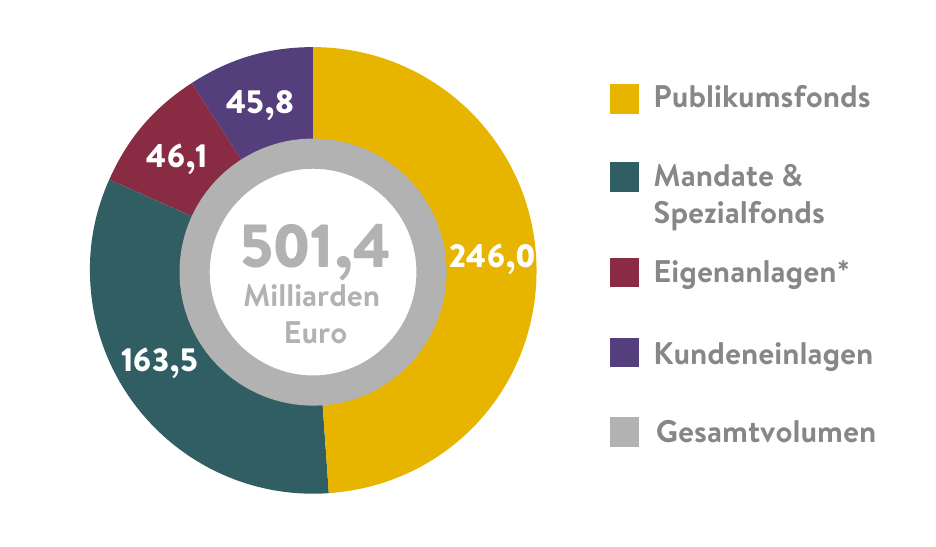

Nach Abzug von Kundeneinlagen und Eigenanlagen nachhaltiger Banken verbleiben rund 400 Mrd Kapitalanlagen, wobei der überwiegende Teil mittlerweile auf Publikumsfonds entfällt. Nachhaltige Fonds erreichen damit inzwischen einen Anteil von rund 17 Prozent am Fondsmarkt. Ein für deutsche Verhältnisse beeindruckender Wert (Österreich: 28%, Schweiz: 53%).

Insbesondere bei Privatanleger*innen gab es eine Steigerung um mehr als das Dreifache gegenüber 2020 (+230%). Damit nähert sich der deutsche Markt Österreich an, wo private gegenüber institutionellen Investierenden schon länger dominieren. Demgegenüber stagnieren angesichts von Verwahrentgelten die Einlagen auch bei nachhaltigen Finanzinstituten. Im institutionellen Anlagebereich zeigten insbesondere betriebliche und öffentliche Pensionsfonds eine dynamisches Wachstum. Ihr Anteil erhöhte sich von 17 auf über 26 Prozent.

Impact- und Themenfonds immer beliebter

Hinsichtlich der Anlagestrategien war der Zuwachs bei Themenfonds (+139%) bzw. Impactfonds, also solchen, die wirkungsorientiert investieren (+80%) besonders stark. Das deutet darauf hin, dass Anleger*innen in einem Markt, in dem Greenwashing ein gravierendes Problem darstellt, konkreten Nachhaltigkeitswirkungen der Geldanlagen zunehmend mehr Gewicht beimessen. Ihr Anteil am Gesamtmarkt liegt bei etwa 15 Prozent.

Hinweise auf Etikettenschwindel

Die Stringenz der Titelauswahl bei anderen Nachhaltigkeitsfonds ist freilich in nicht wenigen Fällen um-stritten, denn die Offenlegungsverordnung auf der die jetzt eingeführte Klassifizierung basiert ist in der Definition sehr weitgefasst und interpretationsbedürftig. Nicht wenige Fonds wurden einfach kurzfristig als ESG-Fonds umetikettiert und gegen einige große Anbieter wie DWS und Goldman Sachs sind in den USA bereits Klagen wegen Greenwashing anhängig.

Der Bundesverband der Fondsindustrie BVI beziffert den Anteil des Marktwachstums durch Fonds, die seit Inkrafttreten der EU-Offenlegungsverordnung am 10. März bis zum Jahresende auf ESG umgestellt wurden auf etwa 80 Prozent. 54 Prozent des Wachstums erfolgte durch Umetikettierung alleine im März 2021.

Nun kann es durchaus sein, dass einige der Fonds tatsächlich die Anlagestrategie substanziell auf Basis von ESG-Kriterien umgestellt haben. Immerhin gab es auch bei den unter strengen Kriterien des FNG besiegelten Fonds ein Wachstum von 65 Prozent. Der plötzliche Wechsel innerhalb eines Monats lässt allerdings bei vielen Anbietern eher Marketing-Motive vermuten – zumal die Deklarierung bislang keiner öffentlicher Überprüfung unterliegt. Von 454 nachhaltigen Publikumsfonds tragen bislang nur 79 Fonds (17%) ein FNG-Qualitätssiegel.

Ein weiteres Indiz für modisches Umetikettieren ist auch die Tatsache, dass strenge Ausschluss-kriterien nunmehr nicht mehr den wichtigsten Anlageansatz darstellt. Die Anbieter geben nun stattdessen „ESG-Integration“ als häufigsten Anlageansatz an. Offen bleibt dabei, wie und wie streng die ESG-Kriterien bei der Titelauswahl konkret berücksichtigt werden.

In Österreich und der Schweiz stellen Ausschlüsse dagegen nach wie vor das wichtigste Instrument in der Titelauswahl nachhaltiger Fonds dar. Auch Engagement und Stimmrechtsausübung der Kapitalanlagegesellschaften scheinen dort einen höheren Stellenwert einzunehmen.

Mediale Kritik an Greenwashing schießt gelegentlich übers Ziel hinaus

Der Fernsehsender arte deckte jüngst auf, dass unter dem Label „Green Bonds“ auch die energetische Optimierung von Indoor-Skianlagen in arabischen Emiraten finanziert wird – ein eher fragwürdiger Beitrag zur nachhaltigen Entwicklung. Überhaupt erscheint die einseitige Thematisierung des Klimawandels angesichts anderer drängender Themen wie Zerstörung von Ökosystemen und Biodiversitätsverlust mehr als problematisch, wie die engagierte Journalistin Susanne Bergius anlässlich der Vorstellung des Marktberichtes anmerkte.

Die mediale Kritik schießt allerdings bisweilen auch übers Ziel hinaus. So wird im arte-Beitrag „Grüne Fonds, die große Illusion?“ immer wieder auf frühere Verfehlungen des belgischen Bergbaukonzerns Umicore hingewiesen und die Aufnahme dieser Aktiengesellschaft in Nachhaltigkeitsfonds bemängelt. Angesichts der tatsächlich substanziellen Umsteuerung der Unternehmensstrategie und der bereits erreichten Umstrukturierung zu einem weitgehend auf Recycling von Rohstoffen basierenden Geschäftsmodell scheint das Herumreiten auf Altlasten wenig hilfreich.

Man kann nicht erwarten, dass Unternehmen im Bereich der Grundstoffindustrie Gänseblümchen produzieren. Wer ernsthafte Bemühungen europäischer Unternehmen schlechter darstellt als sie sind, wird nur einer weiteren Abwanderung Vorschub leisten. Damit würde das Ziel der notwendigen globalen Transformation erst recht verfehlt.

Perspektive

Angesichts turbulenter Märkte und eines schärfer werdenden Wettbewerbs springen immer mehr Fondsanbieter auf den „Nachhaltigkeitszug“ auf. Das kommt bis zu einem gewissen Grad dem gesamten Markt zu Gute, führt aber auch zu einer Verwässerung der Ansätze. Eine unabhängige Bewertung der Produkte wird deshalb in Zukunft immer stärker an Bedeutung gewinnen.